2012/2013年度收储政策临近结束,新年度收储政策将对明年棉花(19675,-155.00,-0.78%)市场行情产生重大影响,对棉花企业未来的经营决策有重大的指导意义。新年度的收储政策主要存在以下几种可能性:1.按一个固定价格敞开收购;2.按一个固定价格部分收购;3.不收储,对棉农进行直接补贴。

如出台收储政策,收储价的定价非常重要,会直接影响年度棉价运行空间。从政府的政策导向看,维持20400元/吨的可能性较大。如果提高棉花收购价,既增加收购主体资金成本压力,又会导致内外棉价差难以回归,损害下游纺织企业的利益。如果降低收购价,会损害农民的利益,与国家提高农民收入的政策目标相违背。

按固定价格敞开收购 按固定价格敞开收购的概率大致在40%左右。由于近年敞开收购导致国储资金占用比较厉害,同时国家掌握了大量棉花库存,消化的难度也较大。因此,近年继续敞开收购的可能性变小。

如实行按固定价格敞开收购的方式,对市场的影响与2012/2013年度如出一辙。收购价对市场主体很有吸引力,主体等级棉花都将进入国储,国储价将成为天花板,而期货价格将主要运行在国储价和现货价之间,现货价将成为底线,在19000附近波动。

按固定价格部分收购 市场对按固定价格部分收购的政策预期较强,笔者估计概率在40%左右。这样的政策可以控制收储量,减轻收储主体的压力,同时也可以适当对棉农进行支持。

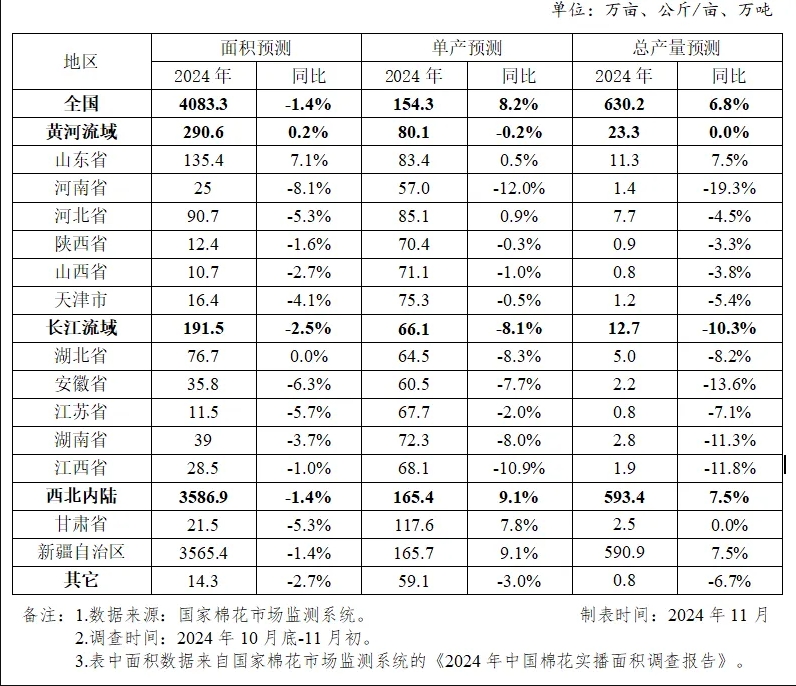

采用这种政策,收储量将成为关键。根据ICAC预测,中国2013/2014年度棉花产量在615万吨。如国储收购定在400万吨,那么市场上能够流通的主体等级棉花将不多,对市场的影响将接近目前的市场。如国储收购定在300万吨或以下,对市场的利空较大。同时,笔者以为,国储收购新年度棉花的量将根据今年抛储的量来决定。政府可能事先规定一个最低收购量来稳定市场信心,然后在抛储结束后进一步明确收储量。

不收储,对棉农进行直接补贴 不进行收储,对棉农进行直接补贴的概率在10%左右。虽然直接补贴棉农是一个较好的方案,但是由于目前时间比较紧迫,难以对政策进行全面的论证,实施一个全新的政策存在难度,因此可能性较低。

如不收储,棉花现货价格失去支撑,棉价将向国际价格靠拢。在全球需求萎缩、供应过剩的环境下,棉价下跌的概率很大。同时,下跌空间和具体的直补方案有关。棉农将根据直补的程度来进行生产和销售,市场将按进口配额成本来进行定价。

除了以上市场讨论比较多的方案以外,政策制定者还可能采取其他方案,比如借鉴白糖(5353,-99.00,-1.82%)收储政策的方案,采用高低价竞价的方式收储。由于政策的大致模式尚不清楚,所以不能分析其对市场的影响,需要等政策明了才能具体分析。

新年度合约操作思路 针对目前的市场情况以及未来政策可能的变化,现货企业在政策明了前可在CF140合约上以120500的价格进行卖出套期保值。在政策出台后关注市场反应,调整套期保值计划。本方案存在的风险是,下游行业出现比较明显的好转,我们对此持谨慎态度。