一、库存周期定义说明

2000年以后,中国完整的工业企业库存周期有6轮(每轮均含主动去库存、被动去库存、主动补库存、被动补库存四个阶段)

主动去库存:经济下行,需求下滑持续持续一段时间后,企业主动降低产能

被动去库存:经济回升初期/需求回暖初期,企业没有意识到,依然偏悲观,没有积极提升产能,而是继续消耗库存

主动补库存:经济回暖后,需求回暖持续一段时间以后,企业主动提升产能

被动补库存:经济下行初期/需求下滑不明显,企业没有意识到,依然偏乐观,没有积极调低产能,库存累积

二、2016年郑棉反弹的条件

很多人都认为2016年郑棉下跌低位后展开大幅反弹,并认为当下棉价跌到如此低位,也会重演,这是非常错误的,因为所处的宏观环境完全不同,2016年棉价在低位反弹建立在纺服终端消费平稳,纺服产成品库存持续走低背景下,因此棉价上行能够刺激棉纱和坯布价格,整个产业链条进入了被动去库存阶段,价格上涨可以向下传导。

但是本次完全不同,终端纺服消费不是平稳,而是大幅恶化,这种背景下,产业由主动去库存迈向被动去库存目前根本看不到,棉价如果上涨不会刺激中下游的棉纱和坯布价格走高,也就是说棉价短期的上涨均会遭遇下游抵制,因为终端弱需疲弱延长了住主动去库存周期向被动去库周期迈进,我们看看2016年郑棉反弹的具体过程:

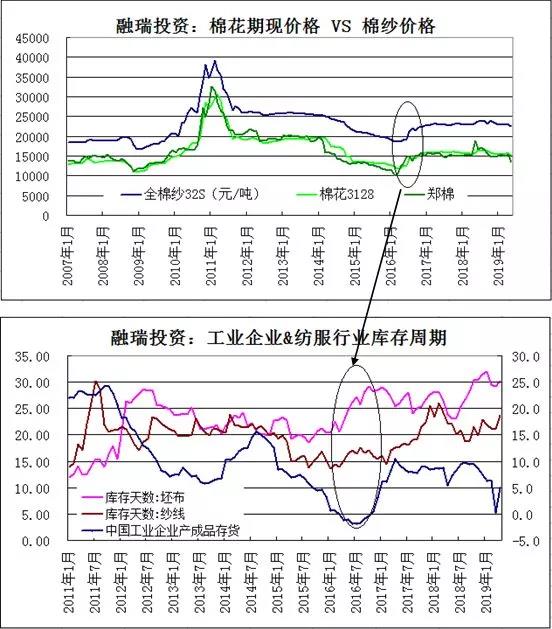

1、2016年4月棉花期货现货达到阶段性低位后,开启了大幅反弹,而这个时期对应的是宏观被动去库存周期(2016年4月-2016年8月),纺服行业也在同期处于被动去库存周期(这个需要看下面图3而不是下面的图1),但是就纺服产业链条的中上游而言,上游:郑棉大幅贴水现货后开启大涨(有彼时中国供给侧改革带来的大宗商品共振上涨和流动性泛滥影响),郑棉大涨带动棉花现货,棉花现货上涨带动中下游棉纱和棉布价格,纺纱厂和坯布长在预期价格上涨和终端纺服销售依然疲弱背景下,棉纱和坯布库存这个过程是增加的(这个过程详见下面图1)

图1

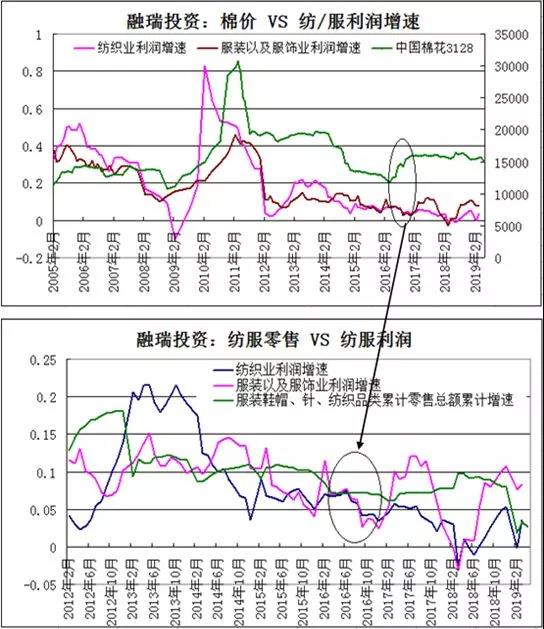

2、从下面图2看到更清楚,2016年4月棉价上涨的过程对应的是棉花下游纺织业以及终端服装以及服饰业利润增速下滑期,那么这种背景下,棉花价格是如何能够上涨并带动棉纱和坯布价格上涨呢?

图2

3、在上面背景下,棉花价格之所以能够上涨并带动棉纱和坯布价格上涨的原因是:这个阶段终端的纺服零售端消费保持平稳,尤其是在被动去库存周期中,纺服产成品库存大幅走低,见下面图3,也就是说来自终端纺服消费端尤其终端产成品库存不断下滑背景下,没有动能对产业链条的上中下游的棉花、棉纱、坯布价格形成抵制,叠加在棉花在2016年上涨以前,棉纱和坯布库存已经不断走低,也就是说终端的不抵制和中间环节的纱、布库存本身偏低给了棉花达到低位后反弹的基础。

图3

而当下呢,这些触发2016年4月郑棉大幅反弹的要素基本不具备。

三、当下为什么不具备2016年郑棉大幅反弹的条件

1、2016年4月郑棉大涨所处的全球货币周期与当下不同

(1)2016年4月郑棉大涨之前所处的宏观库存周期是主动去库存周期(2014年9月至2016年2月),而在此之前全球货币宽松潜在刺激经济动能正在酝酿发酵,体现在美国虽然开启了小幅停滞货币宽松的阀门,标志是2015年12月17日凌晨宣布加息25个基点,但是整体依然宽松,全球流动性加码主要体现在欧洲央行,2016年3月欧洲央行下调隔夜存款利率和融资利率,并扩大QE规模200亿欧元至每月800亿欧元,以及启动新一轮长期再融资操作TLTRO2,而在此之前2016年1月29日,日本央行意外宣布自2月16日起对银行超额准备金账户降息至-0.1%,同时维持基础货币年增幅80万亿日元的(QQE)规模不变;就中国而言,2014年7月-2016年3月这个期间是2008年美国金融危机以后中国第三次货币宽松期,这个期间降准5次降息6次,这不仅仅带来了流动性泛滥,作为风险资产的大宗商品就包括棉花在内是主要买入配置,而且也加快了整个工业企业包括纺服行业有主动去库存周期向被动去库存周期迈进。

(2)但是当下呢,美国实质性宽松还没有开启,只是近期预期强化,欧日进一步货币宽松也没有启动,中国货币宽松受制于高债务也非常节制,没见也难见往昔的大水漫灌,货币政策对经济刺激作用更加滞后,由于高债务,当下以及未来刺激作用会更加钝化,尤其是纺服终端需求疲弱是压制整个产业链条核心原因。

2、2016年4月郑棉大涨所处的棉纺服装产业链条终端消费情况与当下不同

(1)2016年纺服终端消费情况已经上面说了:纺服终端零售平稳/纺服产成品库存低。

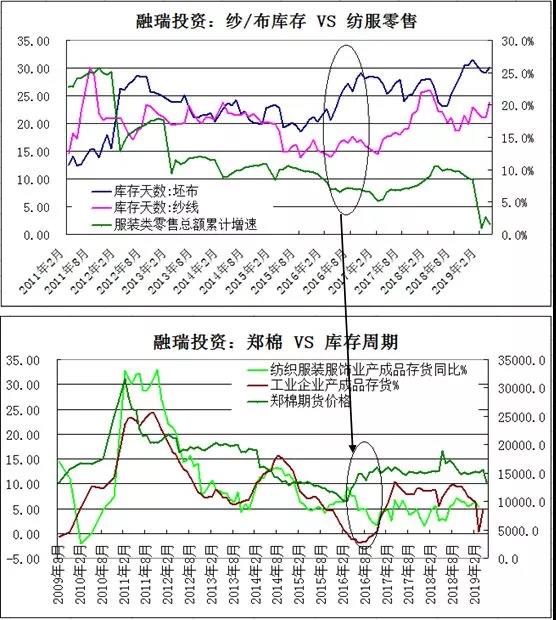

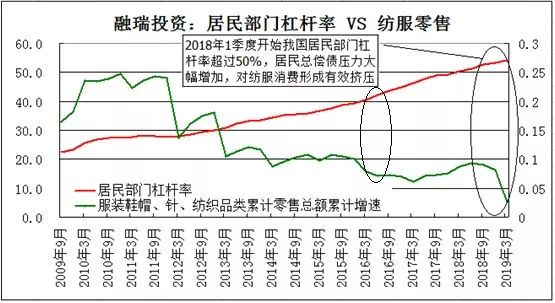

(2)当下纺服终端消费较2016年郑棉那波大涨时期终端消费情况有本质不同,居民高杠杆/高房价是纺服终端消费被压制的核心本质原因,这个我已经在前期的《郑棉大跌背后本质核心因素探究》一文中有详细说明,这里不再重复,只需简单回顾并对比当下与2016年4月之后的纺服终端消费/居民杠杆率就可以得出直观结论(见下图4、5),当下与2016年相对平稳相比,当下纺服终端消费差的不是一点半点,尤其是与终端消费息息相关的就业市场情况更是天差地别……

图4

图5

3、终端消费不畅带给当下棉纺产业链条上面几个环节的压力历史罕见

当下棉纺产业正处于主动去库存周期之中,本轮主动去库存周期是建立在棉纱和棉布产量持续减少的背景下,也就是产量在减,库存依然在增,这种情况极其少见,折射初终端需求的持续羸弱程度以及市场观望程度历史罕见。

四、美联储货币宽松周期为什么不会在短期内带来郑棉大幅反弹

1、2016年4月郑棉开始的大幅上涨如上所说,是全球货币宽松滞后作用的结果,叠加叠加中国供给侧改革带来的整体大宗商品共振上涨

2、就当下而言,随着美国经济不断走弱,美联储降息预期不断强化,但是即便是未来美联储进入了实质性货币宽松(降息)也难以有效持续提振风险偏好刺激郑棉等大宗商品,因为:

(1)整体而言,1980s开始到现在,美联储的降息周期开启均对应着美股见顶、下行,其背后是美国GDP同比增速的显著下滑、劳动力市场,包括失业率、非农就业、等的不断恶化、危机或衰退预期的会随着这些数据走弱而强化,也就是说不能够因为当下以及未来美联储降息预期强烈,未来风险偏好会大幅或持续走高,更大的可能性是,未来随着美国经济数据不断走弱迹象显性化,美联储降息预期会进一步增强,这会带来风险偏好间歇性抬升,进而刺激包括大宗商品价格,但是会非常短暂,因为降息之初甚至降息周期运行之中,抵不住美国经济放缓趋势,这会持续压制风险偏好和风险资产价格,就包括大宗商品。

(2)回归到大宗商品,从下图可以看到,当美联储降息周期对应的全球经济放缓/疲弱时候,美联储降息周期启动甚至在运行过程中,大宗商品都不会有好的表现,未来随着美联储进行实质性宽松(短期未来的降息以及更长未来的扩表),会带动全球其他经济体宽松的浪潮,从目前来看,最新的澳大利亚降息,以及前期的新西兰、马来西亚、菲律宾、印度等国的降息都在现实上指向这一态势已经开始,全球的货币宽松会给整体新兴市场提供较好支撑,也就是说新兴市场系统性风险大概率难以爆发,(新兴市场系统性风险主要来自美国货币紧缩周期同时伴随着美元走强),也就是说相对良好的全球货币宽松对新兴市场有一定支撑,尽管新兴市场乃至全球企业债务高企会使本轮全球货币宽松对经济的刺激作用大打则扣,也就是说,全球性货币宽松浪潮带来的风险偏好间歇性抬升、新兴市场相对弱稳(新兴市场是大宗商品需求端重要一极)会对大宗商品带来一定阶段性支撑,但是全球经济整体的羸弱,尤其中国经济的羸弱,一极未来美国经济有望加速下行都会使大宗商品可预见未来持续上行动能严重不足,棉花也不例外。

如果短期内,为了稳定棉花价格,决策层出台政策救市(但是概率比较小),如果出台政策,政策出后的非常短期内,投机资金会买入郑棉,棉花现货价格也会企稳,棉纱和坯布价格也会相对企稳,但是由于终端需求的不畅,中下游的纺织厂和坯布厂将面临这高棉价和终端需求羸弱的双面夹击,整个产业链条会较当下更差!!尤其是一旦全球主要产棉区天气不发生恶劣变化,下一年度全球棉花增产,同时叠加美国经济放缓以及全球经济羸弱,将使外棉价格大幅走低,中国由于政策性因素稳定的棉价非但不会带来产业链条的稳定还会使中下游的棉纱和坯布价格会进一步缺失竞争力,当下很多市场人士呼吁国家救市难以让人理解,这种狭义线性的思维:即只要稳定住了棉价,棉纱和坯布价格也稳住了,产业链条向下趋势得到控制的理想状态并不会出现,而是会使整个产业雪上加霜,给了空头更好的抛空机会和抛空价格,

因此从交易角度:如果短期内有任何政策出台救市/稳棉价,都难以持续,依然出台轮储或停滞抛储政策,就先做空纱厂利润,也就是说卖出棉纱买入郑棉期货,随后随着郑棉上涨再抛空郑棉。

至于未来何时能够买入郑棉,不是看具体价格,而是看产业链条出现好转迹象,尤其是本轮主动去库存加快的迹象出现,这个我们依据我们自己的一线产业调研为准,如果出现这个信号,即便到时候价格比现在高也会买入,在产业利空依然在发酵的当下,不会考虑抄底,处于短期未来MYZ有一定不确定性,郑棉空单暂时平仓后,短期未来会持续关注MYZ进展以及产业情况进行下一步交易节奏依据。