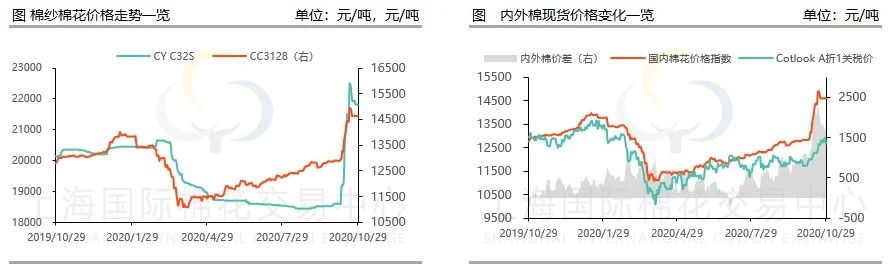

经历了疯涨之后的纱线市场近日开始“退烧”并回归理性。截至10月29日,CY C32S纯棉纱报收21800元/吨,比上周同期下跌220元/吨,跌幅1%。目前,市场观望情绪上升,无论是纺企还是织厂亦或是贸易商基本都以谨慎心态为主。

自21日收储政策正式公布以来,郑棉并无激起多少浪花,再加上市场反馈少之又少,说明收储50万吨棉花都在大家意料之中。一方面区区50万吨大大低于之前疆内轧花厂和棉花企业预期的100万吨,另一方面对于2020/21年度新疆机采棉而言收储品质指标要求似乎有些偏高,不符合轮入标准。截至10月29日,CC3128B棉花指数报收14641元/吨,基本维持上周行情。然而还需注意的是,轮入还有一个硬性条件,那就是内外棉价差如果连续3个工作日超过800元/吨时,暂停交易。由于之前“内强外弱”的棉花价格一度使内外棉价差达到2481元峰值,虽然目前国内棉花炒作逐渐褪去,但截至29日,内外棉花价格依然高达1932元/吨。极端情况下很可能造成2020年12月1日至2021年3月31日的收储无法启动,届时将对于摩拳擦掌、万事具备的中储粮、全国棉花交易市场以及棉花企业而言是个不小的打击。

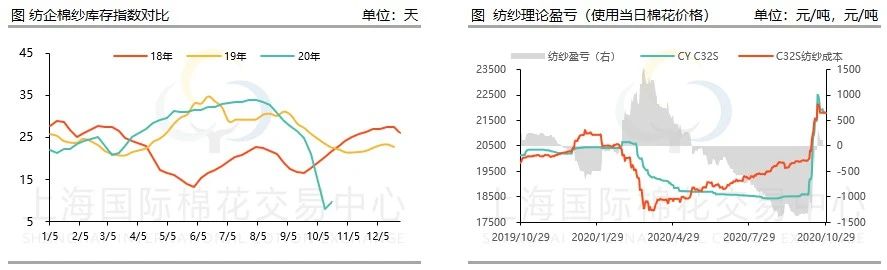

十一后纱线市场这波疯涨行情,应该说前期价格上涨是有实际需求支撑的,是订单回暖,市场心态好转,纺企缺货等多方面因素导致的。但后期涨幅过大,特别是棉花,棉纱短短几天涨幅在4000元/吨左右,贸易商也捂盘不卖,市场实际上是受到了资金的炒作。由于纺企库存较少(截至23日报收9.7天),一些纺企目前心态暂时还好。但更多的市场反应则是目前的高价实际上很难成交,下游客户难以接受,由于涨价太快,有些订单已有流失。也有一些纺企感叹,高位进货的棉花,等加工成棉纱出货时又是不小的压力。说来也是,按照实际的纺纱理论来看,自从今年中旬开始亏损以来,好不容易在10月19日才转负为正,才经历了短短10天,截至29日又变为了亏损。

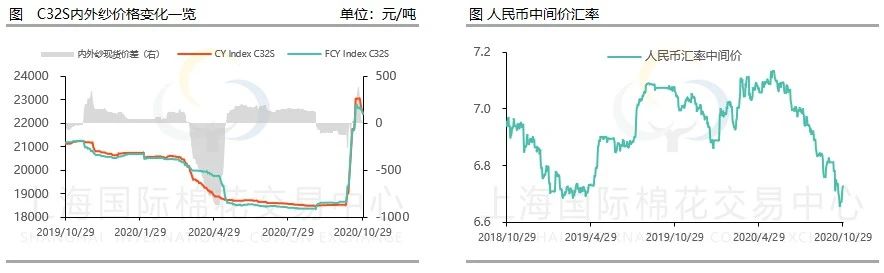

截至29日,FCY Index C32S报收22395元/吨,比上周下跌310元。目前内外纱价差几乎持平,在人民币升值预期下,目前不少进口纱也处于不报价的“封盘”状态。不得不说,疯狂上涨的原料报价很难传递到终端品牌企业的另一大原因就出在汇率上。今年6月初开始,人民币开启了一波快速升值的行情,由于中国的疫情控制较好,人民币有所走高,这对于进口企业来说是利好的,但是对于出口来说,可不是一件好事。一般来说,外贸企业多以美元结汇,若结汇时的人民币兑美元汇率下降,也就表示原先谈好的价格带来的利润降低了。汇率涨涨跌跌一直是纺织外贸人心中的痛,如果结汇的时间点把握的好,就可能赚到一笔,而若把握不好,就有可能白白损失一笔。

另一方面,相信辟谣“外单流向国内”的消息大家也看过不少。虽然号称排队到明年5月是假,但印度的不少订单流向中国却是真。有人说越南不是号称东南亚的“小中国”吗?为什么此次印度的订单不转移到越南呢?特别是印度目前与我们的关系还处于较紧张的情况下。其实印度想转给中国吗?答案显然是否定的,印度并非想转,而是迫不得已的选择,因为全球只有中国一个国家能承接住印度的单量。全球两大纺织服装生产大国为中国与印度,中印两国的产能产量,非一般国家可比,越南虽然在东南亚也有一定的地位,但是在我国,其产能产量甚至还不如我国的一个省份,以印度的单量都给越南的话,越南人就是拼死不停加工,估计到明年都不一定能完成。而往细了说,纺服业严格来说是两个行业:一是纺织业,二是制衣业。前者是从棉花、化纤到成品面料的过程。而后者则是将纺织品作为原料进行裁剪、加工的行业。据越南工贸部向国会提交的最新报告显示,纺织品服装业年出口额近400亿美元,需要布料100亿米,但是国内布料产能仅有23亿米,自给率大约25%,大部分布料依赖从中国和韩国进口,国内服装加工业仅停留在产业链缝制环节,附加值低,难以达到越欧自贸协定规定的原产地标准,所以不能完全享受越欧自贸协定带来的利益。而印度疫情正盛或持续到年底,所以很有可能中国纺织业明年一季度的订单也将保持较高水平。但对于这些回流订单,纺织服装业内普遍判断是“应急订单”。一旦印度国内生产能力恢复,国内生产成本优势降低,这部分单子势必会重新流回去,是没有办法也没有必要留在中国的。好在当前国内纺服业已经意识到了低端纺织品过于饱和,开始往中高端方向研发。前不久刚刚当选新一任国际纺联主席的孙瑞哲也表示,我们要逐渐提高产品附加值,进一步增强中国制造的不可替代性,打通国内国际双循环中的关键节点,是实现中国外贸持续高质量发展的关键。