一季度我国纺织服装出口整体表现稳健,出口同比增长高达43.7%,出口额超过2019年同期,两年平均增长8.7%。但当前外部环境进一步趋于严峻复杂,年初以来短短三个月内大事频发。疫情尚未结束,市场需求仍未企稳、缅甸动乱致我国在缅投资企业受损、新疆棉问题持续发酵、人民币升值、原材料价格暴涨,均对我国出口造成严重不利影响。在缺乏稳定市场环境和交易环境下,加上同比基数上升,二季度出口表现将弱于一季度,增长力度放缓,同比趋于回落。

目前疫情在我国得到有效遏制,我国疫苗的接种工作有序展开,全国已累计接种2亿多针次,美国等发达国家也在推进疫苗接种。但部分发展中国家,包括印度等国的接种形势较差,使全球范围内的恢复仍有待时日,预计全球重回正轨尚需1~2年的时间。

疫情放大了国际政治、经济中的不利因素,触发了各层面潜在的矛盾,使黑天鹅事件不断出现,对我国纺织服装行业造成了一定的不利影响。但疫情也对全球各行业进行了一次检验和洗牌,充分证明了我国纺织服装行业的韧性和稳固,也进一步坚定了行业和企业的发展信心。当前疫情在部分国家出现反复,使刚刚出现的订单逆回流现象受阻,欧、美、日等重点市场的订单将再次延缓转移速度,更多转向我国。

我国企业应抓住时机,争取巩固继而扩大在发达国家的市场份额,减缓产业转移的速度。同时,加强对欧美疫情动向及疫苗接种情况的关注,掌握大市场的走向和变化趋势,及时调整生产和贸易策略,为后疫情时代做好准备,取得先机。

一季度出口额高速增长

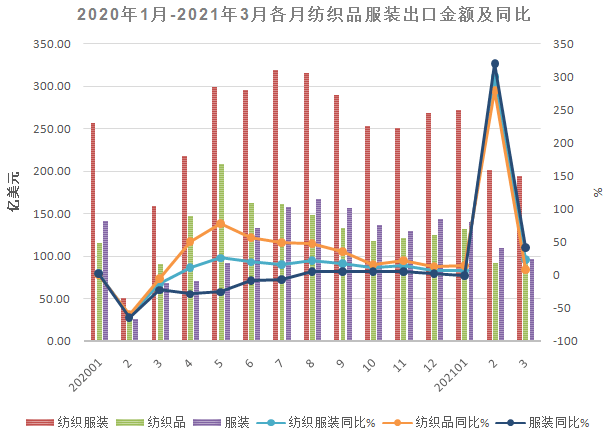

一季度,我国纺织品服装贸易额733.8亿美元,同比增长40%。其中出口665.2亿美元,增长43.7%;进口68.6亿美元,增长12.1%,累计贸易顺差596.7亿美元,增长48.5%。3月,纺织品服装贸易额220.8亿美元,同比增长22.1%。其中出口193.5亿美元,增长22.7%;进口27.3亿美元,增长18.5%,当月贸易顺差166.2亿美元,增长23.4%。

去年一季度是我国疫情暴发期,出口一度陷入低谷。在低基数等因素的作用下,今年一季度,出口全面回升,实现高速增长,增幅超过40%。由于去年情况特殊,在看今年数据的时候需多时期多角度进行对比。

与2019年同比,今年一季度纺织服装出口额增长18.1%,其中纺织品增长19.4%,服装增长17%;从两年平均增速看,纺织服装出口额增长8.7%,其中纺织品增长9.2%,服装增长8.2%;从月度环比看,纺织服装比2月下降3.3%,其中纺织品增长7.1%,服装下降12.1%。纺织品增势不减,服装开始回落。

欧盟市场需求回升最显著

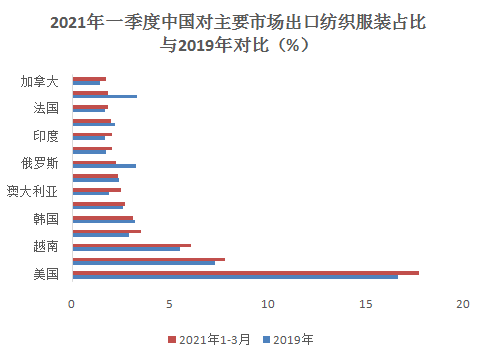

在全球疫情持续的一年多时间里,我国纺织服装出口市场结构发生了一些改变。部分发达国家市场的占比上升,如美国、日本,以及德国、英国、澳大利亚、加拿大等。除此之外,印度上升的趋势明显,一季度对印度出口增长65%,印度在我国出口市场的中占比从2019年的1.7%升至2%。与此同时,部分原主要出口市场的占比下降明显,如俄罗斯和中国香港,尤其是中国香港下降趋势明显,一季度对中国香港出口下降11.4%,是排名前30位中唯一出现下降的市场。

美国目前是我国最大的出口市场,对美出口额已经超过欧盟27国。一季度我国对美纺织服装出口117.8亿美元,同比增长81.7%,比2019年同期增长28.2%。其中重点商品针梭织服装增长48.1%,比2019年下降5%,仍未恢复到疫情前水平。

一季度我国对欧盟纺织服装出口101.5亿美元,同比增长51%,比2019年同期增长29.9%。其中重点商品针梭织服装增长39.2%,比2019年增长16.6%。

一季度我国对日本纺织服装出口51.9亿美元,同比增长30.6%,比2019年同期增长8.5%。其中重点商品针梭织服装增长14.9%,比2019年下降6.2%。

一季度我国对东盟纺织服装出口102.1亿美元,同比增长38.7%,比2019年同期增长20.6%。其中重点商品纱线面料增长22.7%,比2019年增长0.6%。

由于疫情出现反复,中国产品在重点市场的份额虽较去年高点时回落,但并未持续下滑,目前保持稳定或小幅波动的态势。 1~2月,美国自全球进口200.2亿美元,增长7.9%,自中国进口增长35%,中国占比32.2%,其中纺织品占比38.4%,服装占比29.8%,占比均高于2020年同期,但低于2019年同期。1~2月,日本自中国进口占比56.2%,其中纺织品和服装分别占59.2%和55.2%,均超过去年和2019年同期水平。

服装出口增速超过纺织品

一季度,随着主要市场消费需求缓慢恢复,服装出口开始提速,增幅超过纺织品,服装和纺织品同比分别增长47.5%和40%。

由于重点防疫物资口罩和防护服在一季度仍处于高速增长阶段(分别增长145%和225.6%),需要剥离防疫物资后才能看清纺织品服装出口的实际情况。去掉口罩之后,纺织品出口同比增31.5%,比2019年同期增8.6%;去掉防护服之后,服装出口同比增44.5%,比2019年同期增14.3%。从产品大类看,服装中针梭织服装出口同比增36.7%,比2019年同期增7.4%,纺织品中的纱线、面料同比分别增15.8%和23.5%,与2019年相比,面料微增0.7%,纱线降0.8%。

去年3月,我国开始大规模出口防疫物资,并保持了一年的高速增长。今年3月,防疫物资出口额仍处于高位,但增幅逐步回落,当月口罩和防护服出口分别增长5.8%和96%,明显低于前期增长水平。二季度起,防疫物资出口将出现同比负增长。

中西部省市出口表现突出

一季度,全国31个省、市(区)除西藏外,全部实现快速增长,中部和西部的表现依然亮眼。东、中、西部地区和东北三省分别增长41.5%、79.1%、52.3%和7.9%。从单月情况看,3月各地出口增幅较前两月明显回落,出口前五大省市中,浙江和江苏的增幅缩至个位数,广东、山东和福建也均有不同程度的回落。

服装进口额增长趋势明显

与出口形成鲜明对比,3月纺织服装进口依然呈现环比上升趋势。当月纺织服装进口同比增长18.5%,环比增长58.7%。增长主要由服装带动,疫情之下购买进口服装等高档消费品成为不能出国购物人群的首选,当月服装进口增长56.8%(同期轻工类的化妆品、鞋类、箱包的进口增幅也均超过50%),一季度服装进口累计实现52.7%的增长。纺织品中面料和制成品进口全部下降。纱线,主要是棉制纱线保持增长。一季度棉纱线累计进口量、值分别增长21.5%和21.2%,进口均价提升7.6%。

棉花进口仍持续高位增长

一季度,棉花进口增长迅速,自全球累计进口97.1万吨,比去年一季度增长58.2%。其中美国为第一大进口来源国,自美国累计进口43万吨,增长2.5倍,美棉占比高达44.3%。巴西、印度分列美国之后。布基纳法索排名第四,成为我国棉花进口新主要来源地。

3月,受大宗商品价格下跌带动,国内外棉花价格呈回调走势。纺织企业开工率维持在高位,市场购销顺畅,企业趁棉价下降逢低补库,原料库存小幅上升,商业库存继续下降,新疆棉运输量增加,新疆库存下降幅度较大。3月31日,中央储备棉轮入结束,由于内外棉价差始终不符合条件,储备棉轮入工作一直未启动。据中国棉花协会调查结果显示:全国植棉意向面积为4367.55万亩,同比下降4.99%,降幅较上期扩大4.4个百分点。