受俄乌紧张局势升级影响,今日国际油价大幅冲高,布伦特原油期货涨幅3.44%,报110.91美元/桶,创2014年以来新高。WTI原油期货站上110美元/桶,续刷2013年3月以来新高,日内涨6.37%。俄乌战争短期内无疑会对大宗石油、粮食市场造成重大影响,油价飙升支撑涤纶短纤价格、涤纶短纤价格波动将进一步影响棉花、粘胶价格,原料行情的不稳定性将给棉纺企业采购原料造成一定困扰,而汇率波动、海运及陆路受阻无疑又是外贸企业面临的重大制约因素。

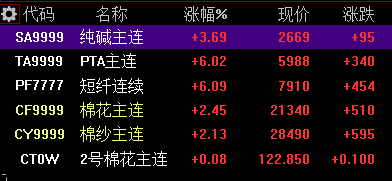

图:3月2日纺织市场期货表现

俄乌局势走向难料。在俄乌冲突的影响下,近日油价、郑棉、涤短全红,对于纺织市场来说,已经对报价产生了一定影响。纺织人的朋友圈已经有较多发布下单前先询价的消息,从行情发展来说,原料价格及汇率的剧烈波动,非常考验企业的生产销售节奏,尤其对于做外贸的企业,价格会随着汇率波动出现较大幅度调整。

一、 俄乌纺织业概况

1、 俄罗斯纺织业概况

①纺织服装原料供需情况

俄罗斯的原棉(棉纤维)主要依靠进口,大多来自乌兹别克斯坦或阿塞拜疆。2020年俄罗斯棉花进口总量达4.87亿美元。

俄罗斯原料供应情况较为理想的是麻以及化纤。亚麻是俄罗斯最为古老的行业之一,但这些年来的生产和加工也面临不小困难。

俄罗斯的化纤产量以每年5%至6%的速度增长,总消费量的年增长率为11%至12%。因此,进口份额仍然很高,至少为60%。主要进口国是白俄罗斯、中国、韩国和印度。

②俄罗斯纺织服装半成品供需情况

俄罗斯纺织服装半成品主要从亚洲国家进口,尤其是中国和印度,中国和印度的棉织物和纱线产品成本低。此外就是以纺织产业为支柱产业的国家——土耳其。

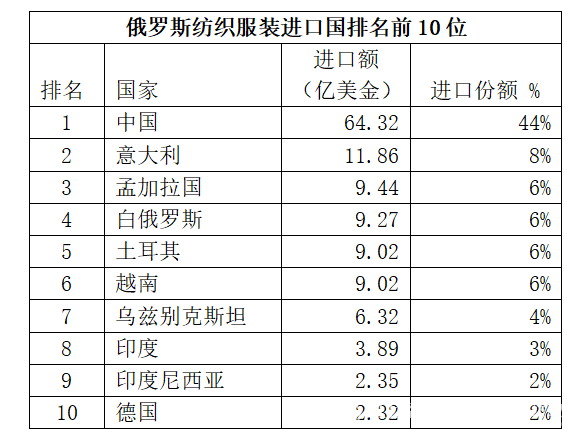

俄罗斯是中国纺织品和服装重要的出口市场。根据我国统计,疫情影响下,2020年中俄双边贸易额1077.7亿美元,同比微降2.9%,连续三年突破千亿美元大关。中国在俄外贸中的占比进一步提升,连续11年稳居俄第一大贸易伙伴国地位。2000至2020年间,中国对俄罗斯纺织服装出口额从11.1亿美元增至2020年的76.5亿美元,累计增长了近6倍。

2、乌克兰纺织业概况

乌克兰是中东欧面料集散中心,拥有东欧最大的实体面料市场。

从贸易角度来讲,乌克兰以女性消费力量为主,小众设计师品牌很多,内需强劲。乌克兰也出口服装到欧盟国家和加拿大(免税),出口到俄罗斯走灰色渠道也算免税。乌克兰的布料主要来源于中国和土耳其,物流主要通过苏伊士运河,经过土耳其后抵达黑海港口城市敖德萨。

二、俄乌局势对纺织业的影响

1、原材料疯涨

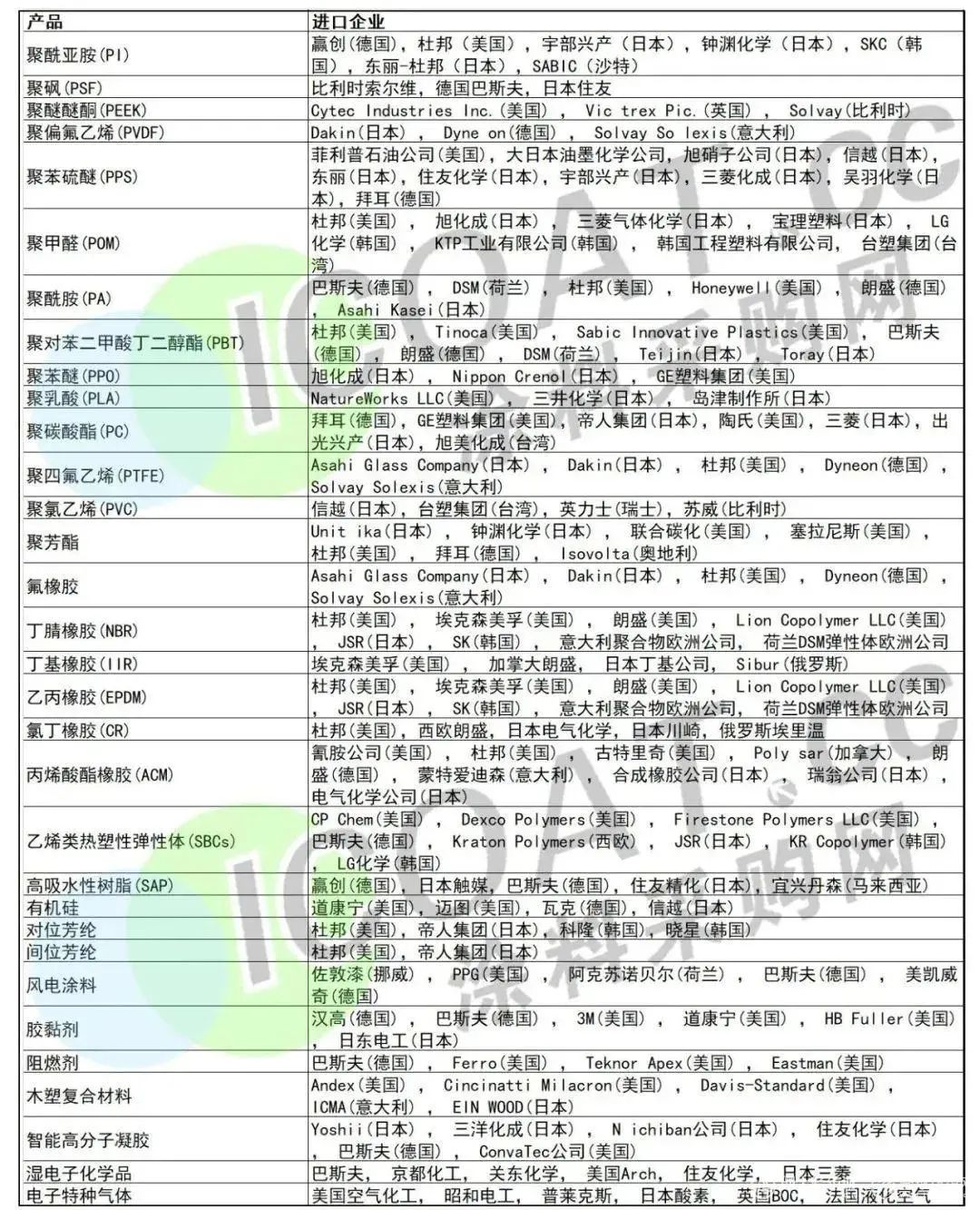

据工信部数据,在130多种关键基础化工材料中,我国32%的品种仍为空白,52%的品种仍依赖进口。如高端电子化学品、高端功能材料、高端聚烯烃、芳烃类、化纤类等,且以上产品及产业链细分原料大多属于基础类大宗化工原料。

不难看出,我国30余种化工品主要进口于国外,部分依赖程度较大,如己二腈、己二胺、高端钛白粉、有机硅等高端垄断性产品。这些产品从年初开始,价格走势逐渐飙高,最高上涨8200元/吨,上涨近三成。

2、国际油价突破110美元,

3月涤短价格或相对强势

“金融核武器”按钮被按下,油价再度冲高。2月26日,美国、欧盟、英国和加拿大等西方大国发表联合声明,宣布禁止俄罗斯的几家主要银行使用SWIFT国际结算系统;欧洲议会通过决议,要求限制从俄罗斯进口石油和天然气,实施新的投资禁令,切断其与环球银行金融电信协会SWIFT的联系。市场恐慌情绪不断放大,市场人士开始担忧后续是否会出现能源制裁等措施。

对俄制裁持续升级,市场担忧俄罗斯能源供应将中断,国际油价狂飙。3月2日,国际原油价格延续涨势。布伦特原油期货涨幅3.44%,报110.91美元/桶,创下2014年以来新高。WTI原油期货涨幅超5%,报109.13美元/桶,目前来看俄乌矛盾不太可能在短期缓解,随着这一事件的不断演绎,油价的风险因素未能解除,且风险溢价将不断提升,目前市场上有油价升至140美元/桶甚至更高的目标预测。

根据过往经验,原油市场大涨,聚酯涤纶市场必定跟涨!从近阶段来看,俄乌危机牵动市场神经,原油阶段性上升势头已不可逆,供弱需强格局仍在延续,市场看涨情绪不减,短期将带动市场出货速度也将加快。

乌克兰和俄罗斯的地缘政治问题是近期油价持续攀升的最根本推动因素。虽然国际油价市场同样也存在一些利空因素,比如美国页岩气供应可能会增加,叠加伊朗潜在的供应释放、美元阶段性走强,但市场关注点依旧更多的放在地缘政策问题上,将这些利空因素弱化了。后期来看,预计进入3月份后,PTA行业检修以及降负计划较为集中,预计 PTA市场已逐渐呈现出小幅去库存状态;但乙二醇大概率将延续累库状态。

当前乌克兰问题或持续刺激油价,然而美国原油库存继续增长,且美国考虑再度释放战略储备、伊朗问题进展顺利、OPEC+可能会在3月初的会议上坚持增产计划,目前油市依旧多空交织,短线或延续震荡频繁的态势。刨除油价来看,预计在涤纶短纤自身基本面并无压力以及主要原料供应量大幅缩减的预期下,3月份短纤价格或相对强势。

3、 涨价函满天飞

PP/PE产业链

日本聚乙烯株式会社:自3月15日起,所有PE产品上调23日元/kg,约合1263元/吨。

聚丙烯株式会社:自3月1日起,所有PP产品上调25日元/kg,约合1373元/吨。

PA6/PA66/PBT产业链

巴斯夫:对亚太地区Elastollan?系列的8类TPU产品进行提价,最高上涨3167元;提高亚太地区的Ultramid?系列高性能材料价格,非阻燃级PA66、PA6、PBT产品上调300美元/吨;阻燃级PA66、PA6、PBT产品上调800美元/吨。

帝斯曼:全球范围内提升以下工程材料的售价,亚太地区AKulon系列的PA6\PA66产品上调1875元/吨;Arnitel系列的TPC产品上调2250元/吨;EcopaXX系列的PA410产品上调4500元/吨;ForTii系列的PA4T\PPA产品上调4500元/吨;Stanyl系列的PA46产品上调3000元/吨。

杜邦:对PA、PBT、POM、TPC等系列产品进行提价,最高上涨8880元/吨。提升北美地区PBT、PET、PA、TPU等聚合物产品价格,最高上涨8270元/吨。

4、俄乌局势升级

纺织原料类期货全线飘红

受原油行情影响,PTA价格大起大落,短纤方面随之起伏。若化纤产品行情持续上涨,对棉价也起到支撑作用。本周初美麦、美玉米期价再度飙升,市场担忧俄罗斯对乌克兰采取军事行动可能中断黑海地区的谷物出口,美麦领涨,美玉米跟涨。俄罗斯和乌克兰在全球小麦出口中占比近30%,俄乌局势升级导致供应端存在较大不确定性,国际谷物市场动荡加剧。昨日受俄乌紧张局势影响,商品市场多头氛围浓厚,国内商品期货多数收涨,在多头氛围的带动下郑棉出现了一定幅度的上涨。

今日国内大宗商品大涨带动棉花期货价格升温,从国际市场来看,印度棉价高企以及原油价格强势也给国内棉花带来一定的支撑。3月2日,期货市场大幅飘红,涤纶短纤涨超6%,,收盘价为7914元/吨,PTA涨超6%,纯碱涨3.69%。郑棉高开高走,郑棉05合约报收21340元/吨,涨2.45%。郑纱05合约报收28490元/吨,涨2.13%。

5、“金三银四”旺季不旺

年后,随着棉花现货行情的上涨,棉纱行情受成本支撑价格随之上扬。尽管年后开工率逐渐回升,但下游需求一直偏弱,终端订单不温不火,棉纱市场在需求弱势下,部分地区价格阴跌,下游观望情绪较浓。

国内棉纺市场上半年的传统旺季“金三银四”未能如期到达,部分纺企目前仍然以生产节前订单为主,新订单并无明显增加。全棉坯布市场整体交投依旧清淡,布厂节后新增订单不足,多以刚需补库为主,2月底时价格出现下滑。下游服装终端补库力度不足,广东、江浙部分织造企业通知供货商将延迟采购。

三、美元强势或受阻

国际市场宏观方面,市场对于美联储加息的预期升温,八次加息的预期抬头。总体来看,市场对于加息的消化相对充分,后期反而有一定的加息预期降温的可能,这将使得美元强势受阻。并且,从过往加息表现来看,1994年以来的四轮加息中,棉价均实现上涨,涨幅在3%-8%之间。另外,原油价格在短期俄乌局势的影响下大幅波动,但是整体上行趋势并未改变,基于基本面支撑,后期仍有望维持涨势,这给棉价也会带来一定的支撑。

四、纺企库存处于低位

虽然春节前纺织企业有所采购,但整体原料库存水平维持低位,高棉价使得纺织企业基本以随用随采为主。2月纺企棉花库存降至30天之内,处于近五年的最低水平,纺企存在刚需采购的需求,对原料端将产生一定支撑。

目前来看,2021/2022年度新疆棉花销售进度明显偏慢,棉花企业压力较大,后续政策层面给出支撑的可能性更大。储备库棉花库存降至极低水平,补库需求客观存在,此前市场一直期待的轮入新疆棉有一定可能。

综合来看,全球棉花市场虽然出现新年度供应增加预期的偏空影响,但是在印度棉高价支撑以及宏观局势导致油价强势的格局下,短期内国际棉价下行空间相对有限。国内市场由于轧花厂惜售心理,棉花现货价格坚挺,高基差支撑郑棉价格。纺织企业棉花库存处于五年低位,刚需也提供一定的买盘支撑。因此,虽然长期转弱迹象开始出现,但是短期棉价转为宽幅振荡的概率更大。

受俄乌冲突影响,原油供需偏紧,价格将维持震荡上涨,市场认为涤纶短纤也将随着原油价格震荡,企业可适当逢低补库。因原料上涨,下游涤纱或将迎来一波上涨。

对于纺织企业来说,未来首要关注因素即是俄乌局势趋向,重点关注国际如美国可能影响到油价的相关措施。此外,市场还需注意新疆棉产品出口限制政策的影响程度以及中美贸易政策的发展情况,海外纺织市场的相关订单变化、美国加息兑现情况等。还需重点关注纺纱利润及下游消费的变化及储备棉轮入的时间节点,面对剧烈波动的原料行情,企业需要控制好经营风险。