近阶段来,纺织产业链旺季不旺,整个市场都处于一种萧条的氛围,外贸市场的表现也牵动着市场人士的心弦。而今年的纺织行情不好,更多人把原因定于终端市场需求不旺。

服装制造行业一直是敏感度较高的行业,中美贸易摩擦期间,我国作为美国的纺织品服装进口大国,出口订单形成的转移将会使得行业整体订单量下滑。同时,近几年品牌服装经营较差甚至倒闭也是终端需求较差的体现之一。

美邦服饰回复深交所14问,承认存货占比高但否认滞销

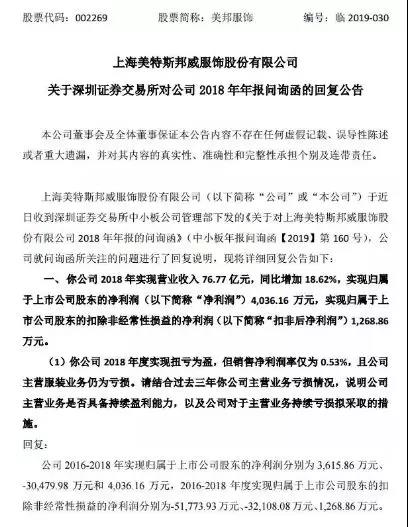

5月24日晚间,“拖”了两天后,美邦服饰回复了深交所年报问询函的“14追问”。

回复函中,美邦服饰承认存货跌价准备高于行业平均水平,但否认存在长期滞销存货情况。此外,针对此前主营业务亏损、应收账款飙升等问题,美邦服饰一一进行了解释。

近年来,由于业绩表现不佳,美邦服饰股价已无太大起伏变化。5月27日,美邦服饰股价上涨2.67%,报收2.69元/股。最新总市值为67.50亿元。值得注意的是,其去年8月28日发布半年报宣布扭亏为盈时,次日报收2.88元/股。

▲美邦服饰回复深交所问询:关闭直营店“押宝”加盟商营收提高

1、服装主业亏损,政府“补高”净利润

美邦服饰称,自2016年度以来,公司聚焦主业、回归专业,深入推进自有品牌业务转型创新、渠道结构优化及拓展、提升零售管理能力以促进公司业绩提升。经过近年不懈努力,服装主营业务盈利能力持续改善,归属于上市公司股东扣非后的净利润持续减亏,并于2018年度实现扭亏为盈。

主业亏损,美邦服饰如何实现净利润扭亏为盈?

美邦服饰在发布2018年财报时表示,报告期内该公司计入当期损益的政府补助为3310.64万元,投资收益4832.80万元。公司表示,2018年公司扭亏为盈,净利润绝对金额较小,因此投资收益和政府补助对本年度净利润存在较大影响,但与公司营业收入相比,投资收益和政府补助占比分别为0.63%和0.43%。公司未来盈利改善主要依靠主营业务竞争能力持续提升。

此外,2018年美邦服饰主营业务毛利率为44.83%,比上年同期减少2.79%。

深交所要求美邦服饰解释主营业务毛利率下降的具体原因。对此,美邦服饰表示,公司加大存货消化力度,整体销售折率有所下降,导致直营和加盟渠道毛利率均有所下降。此外,公司发展加盟渠道,同时关闭部分直营低效门店,一定程度上拉低了公司整体毛利率水平。

值得注意的是,去年美邦服饰人均营业收入为96.34万元,与上年同期相比增加60.34%,深交所要求美邦服饰给出具体解释。在回复中,美邦服饰透露,这主要是由营业收入的同比增长以及员工总人数的减少共同影响所致。

2、承认库存跌价水平高于行业平均水平

美邦服饰备受关注的存货问题,也成为此次深交所关注点之一。报告期末,公司存货余额为23.49亿元,相应存货跌价准备为4.48亿元,存货账面价值占总资产比例为32.58%,存货跌价准备计提比例为18.34%。

美邦服饰列举了海澜之家、森马服饰、拉夏贝尔、太平鸟等7家同行业公司的相关数据,承认2018年末存货占总资产比例处于较高的水平。此外,同行业上市公司2018年末平均存货跌价准备计提比例为13.69%,美邦服饰存货跌价准备计提比例为16.01%,高于行业平均水平。

3、加大“赊账”,应收账款飙升

2018年,美邦服饰资产负债率为60.08%,现金比率为0.088倍、速动比率为0.48倍。从负债结构上看,美邦服饰的负债均为流动负债。截至2018年底,应付票据及应付账款为23.41亿元,同比增长了55.03%。

美邦服饰表示,与同行业上市公司相比较,资产负债率处于高位,较第二名高出0.26个百分点,较第三名高出1.07百分点。2018年公司直营占比60.48%,直营占比较高,因此公司资产负债率较行业平均水平偏高。

而国家统计局公布的数据显示,4月份中国服装业限上单位出现10年首次负增长,同比下滑1.1%,而零售业整体名义增速7.2%,创下2003年5月来的16年新低。

撇除价格因素,4月零售业增速进一步低至5.1%,而2009年2月服装销售下滑主要因素还在于农历年因素,此前一个月2009年1月服装销售增速达34.1%,撇除农历年效应,服装销售增速同样创2003年5月3.5%负增长来16年新低,若撇除价格因素,该表现更是创下历史新低。

市场的平淡反应,让所有的加弹、织造企业更加坐立不安!悲观情绪在不断的蔓延!

终端的经营困难,倒逼上游,使得生意也越来越差。随着近来经济大环境不景气和市场趋于饱和,竞争日趋激烈,纺织行业目前已经到了一个彷徨焦虑的十字路口。原本这个季节,虽然是市场淡季,但坯布及面料市场却不愁“吃喝”,而现在市场的平淡反应,让所有的加弹和织造企业更加坐立不安,市场的悲观情绪也在不断的蔓延。

1、跌跌跌,涤塔夫跌了60%、尼丝纺跌了7毛多!

目前整个江浙地区接单情况都不理想。据中国绸都网监测的样本企业表明,目前大多数贸易商手头在做的订单最多执行到6月底,接下来新单下达有阻力,而绝大多数织造厂家产销难以做平,一般都是隔几天才出点货,与去年同期相比,销售额下降比较明显。

从成交品种来看,市场并无热点产品,成交比较杂乱,常规的化纤面料涤塔夫、春亚纺、尼丝纺都陷入了“订单缺失”的状态。在这种大环境下,纺织企业只有通过跌价、低价来抢夺订单,竞争较为激烈。

举个栗子,目前市场上190T涤塔夫报价在1.00元/米左右,去年同期在1.60元/米;380T尼丝纺报价在4.30元/米,去年同期在5.00元/米以上,春亚纺、桃皮绒、麂皮绒等其他常规面料也有不同程度的下降。“今年年初应该是全年价格最高的时候,现在一来原料下跌,二来市场货疲软,大家都在低价抛货,否则根本出不来货。”业务员小黄表示。

问题来了,已经经历了2个月价格走低的坯布,何时才能止跌?

小黄说:“这个月很难!”随着市场产能增大,供需天平失衡越来越严重。为了能保证正常生产,厂家已经将低价作为武器,现在市场抛货声音开始增多,尤其是转移至外地的厂家,高库存使得他们出货更为心急。“除非原料能确定稳住,否则在现在的形式下,坯布价格还会再跌。”另一织厂老板沈总也表示。

2、库存已达到近四年最高位,7-8月织厂或将“放暑假”!

在经历了2017、2018年两年去库存操作后,整个纺织市场坯布库存极低,尤其是去年上半年,很多厂家积压了好几年的库存布都被抢售一空,但是从2018年下半年开始,市场就进入了累库存阶段,虽然涨幅不大,但是整体还是缓慢上升。今年坯布市场库存累积速度更快,即使在传统的“金三银四”小旺季也因为“旺季不旺”,厂家很难去库存。

那么,已经“扶摇直上”的库存,还会再上升吗?

答案是的。“现在的库存压力感觉比15年的时候还要大!”一纺织厂老板沈总表示。一方面本地纺织厂家订单不足,产销难以不平,近一个月还会处于累库存的状态之外,很多在外地办厂,又把坯布回流到盛泽的库存将更大,因此在接下来的6月份,如果厂家开机率不下降,市场将迎来“高库存”周期。

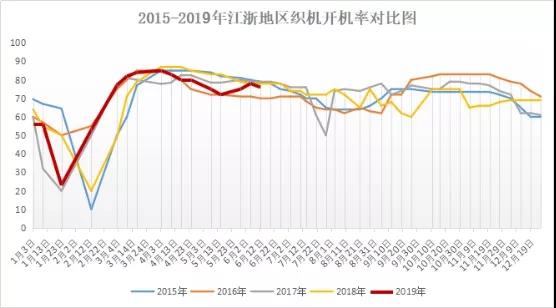

此外,据了解目前厂家在6月份大规模降负荷的意向不强烈,大多数厂家会在6月做库存,到7-8月再有半个月到1个月的高温放假,缓解库存压力。截至6月5日,江浙地区织机开机率维持在7-8成左右,其中盛泽地区喷水织机开机率在9成左右;经编开机率在8成左右;萧绍圆机开机率在5-6成,市场整体处于一个僵持态势。“目前的市场,开机会亏本,但是不开机亏本更大,所以我们还是能挺就挺住,尽量维持正常生产。”海宁地区一经编厂老板说道。

其实,对于布老板而言,跌价、放假都不是他们的本意,现在的各种无奈之举,只是为了让他们缓解现实带来的压力。

但困境与机会并存,痒与痛同在,信心比黄金更重要,在这个阶段,把控好产品原料成本价格,做到维稳发展,同时提高自身软实力,一定能够迎来火热夏季,美好金秋。